Comment optimiser sa fiscalité ?

L’optimisation de la fiscalité concernant l’impôt sur le revenu est possible, si le particulier réalise des investissements dans les secteurs où l’État n’intervient que partiellement ou pas du tout. Cette optimisation est possible grâce à 3 grandes familles permettant un avantage fiscal, la déduction d’impôts, la réduction d’impôts et le crédit d’impôts.

Avant toute chose, il est important de souligner que parmi ces 3 grandes familles, certains critères ne correspondent a priori pas forcément à des investissements :

- Les déductions fiscales, on compte les pensions alimentaires ou les charges consacrées à une personne de plus de 75 ans que vous hébergez.

- Les réductions fiscales comportent les donations aux associations (tels que les organismes d’intérêts générales, partis politiques, aux organismes d’aide aux personnes en difficultés…) et également aux frais liés à la dépendance (tels que les montants de la prise en charge d’un Ehpad et les primes es contrats de rente de survie et épargne handicap).

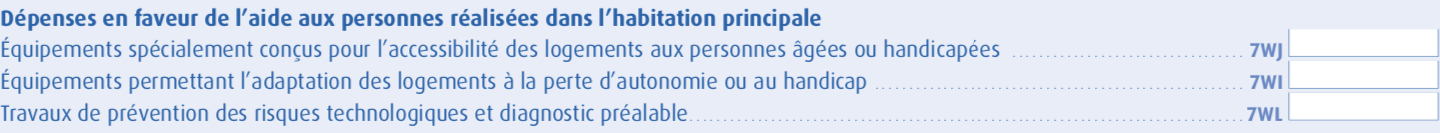

- Les crédits d’impôts avec l’emploi d’une personne à domicile (aide-ménagère ou garde d’enfants) ou la réalisation de travaux (tels que les dépenses d’équipement de la résidence principale en faveur de la transition énergétique ou les dépenses d’équipements en faveur de l’aide aux personnes âgées).

Ces coûts sont liés au confort de vie et à l’autonomie des contribuables plutôt qu’à des investissements réels. Néanmoins, outre ces exemples cités il existe des produits vous permettant d’investir et de bénéficier d’avantage fiscale.

L’optimisation fiscale vu d’un mauvais œil ? (et pourtant…)

De manière générale, les français voient d’un mauvais œil l’optimisation fiscale. Certains pensent même que cela peut être de la fraude et porte un jugement négatif à cette pratique. Pourtant, elle permet de conserver des secteurs d’activité correspondant à des besoins réels pour l’État. La raison principale est qu’il faut avoir les moyens d’investir pour pouvoir bénéficier d’avantages fiscaux, ce que ne peuvent pas se permettre une majorité des français.

De plus, les personnes minorent les risques liés aux investissements, quand bien même l’investissement se doit d’être rentable, ils comportent chacun des risques intrinsèques notamment celui de la perte en capital. D’ailleurs, lors des investissements permettant un avantage fiscal, les professionnels du patrimoine conseillent, de voir l’optimisation fiscale comme un bonus et une diversification patrimoniale plutôt qu’une des raisons uniques de l’investissement.

Toute forme d’abus concernant l’optimisation fiscale a été appréhendé par l’état en y instaurant des plafonds relativement bas comparés aux investissements effectués.

Le rôle de la fiscalité française

En France, nous comptons plus de 200 impôts et prélèvements obligatoires qui constituent les recettes de l’État et les collectivités locales. Ces impôts constituent les recettes de l’État et des collectivités locales, ces recettes fiscales représentent 46% du PIB.

Le rôle principal de la fiscalité française est de financer les institutions, assurer la sécurité de la population, fluidifier le commerce par les infrastructures, redistribuer les richesses aux plus démunie et permettre l’égalité des chances. Toutes ces dépenses effectuées grâce aux prélèvements des impôts ont pour objectif de rendre le pays prospère et de continuer à le développer

Les impôts prélevés

Les impôts et les prélèvements obligatoires se font par diverses sources, il y a tout de même 4 impôts qui permettent de financer la majorité des recettes fiscales.

Les quatres principales sources d’impôts sont :

• Taxe sur la Valeur Ajoutée 170 mds €

• Impôt sur le revenu 107 mds €

• Impôt sur les sociétés 85 mds €

• Taxe sur les produits énergétique 20 mds€

Redistribution allocation du budget

Beaucoup de français s’interrogent sur les dépenses de l’État concernant les impôts, les trouvent opaques et ne savent pas réellement à quoi servent leurs impôts. Vous trouverez ci-dessous la répartition des dépenses faites :

- Protection sociale : 57,2% (Retraite : 26,2 % ; Santé : 19,5 % ; Famille : 4,1 % ; Chômage : 3,3 % ; Aide aux logements : 1,5 % ; Autre solidarité : 2,6 %)

- Dépenses sectorielles : 15,6%

- Éducation : 9,5%

- Services de fonctionnement des administrations : 6,6%

- Régalien : 6%

- Recherche : 2,3 %

L’optimisation de la fiscalité

L'optimisation de la fiscalité est possible grâce aux déductions fiscales, réductions fiscales et crédits d'impôts. L'image ci-dessous vous permet de prendre connaissance de la façon dont se calcul l'imposition.

Attention : Les déclarations fiscales présentent dans ce guide de l'invetissement de 2023 comportent celles de l'année 2021 sur l'année2022, pour la simple et bonne raison que les déclarations fiscales de 2023 seront disponibles en 2024. Néanmoins, les cases à compléter devraient rester identiques.

Les déductions d’impôts

Les déductions d’impôts liés à la retraite

Les plans d’épargne retraite individuel (PERIN) sont commercialisés par les compagnies d’assurance et permettent de réaliser une ou plusieurs opérations d’épargne financière. L’objectif principal de ce placement est de conserver son niveau de vie ou voir même l’améliorer suite à la baisse de revenu due aux pensions de retraite. Pour atteindre ces objectifs le PERIN permet de :

- Se constituer une rente

- Se constituer un capital

Le PERIN (Produit d’Épargne Retraite Individuel) est une enveloppe fiscale vous permettant de capitaliser une épargne que vous pourrez débloquer le jour de votre départ en retraite. Le principe d’enveloppe fiscale, vous permet de ne pas être imposé lors des arbitrages et de capitaliser directement les dividendes. Lorsque vous investissez dans un PERIN avec déduction des versements, cela vous donne la possibilité de les déduire de votre imposition :

• 10% de vos revenus nets d’activité professionnelle annuelle limité à 8 fois le PASS de l’année N-1.

ou

• 10% du PASS (Plafond Annuel de la Sécurité Sociale) en N-1 soit 4.114€ pour l’année 2023.

Ce produit vous donne la possibilité de déduire les versements effectués de votre imposition afin d’optimiser votre fiscalité. Cet avantage fiscal vous encourage à vous constituer votre propre retraite par capitalisation.

Les déductions fiscales immobilière

Les déductions fiscales immobilières peuvent être liées à un investissement effectué dans un bien monument historique ou dans un bien proposant un dispositif déficit foncier nécessitant de nombreux de travaux pour bénéficier d’un déficit élevé qui sera répercuté sur le revenu net imposable.

L’investissement dans la restauration d’un monument historique peut se faire sur un immeuble ou une partie d’un immeuble bâti ou non bâti (terrain, vestige, monument, colonne) dont la conservation concerne un intérêt public et collectif. Ces raisons peuvent être historiques, artistiques ou faisant partie de la culture française (lieu d’habitation d’un philosophe, écrivain…). Les fonciers seront classés comme Monument Historique par le préfet de la région, le ministre de la région ou le ministre de la culture, la décision est prise au niveau local ou national. On peut le détenir en direct ou au travers d’une société civile immobilière (SCI).

Néanmoins, l’immeuble à l’origine de ces dépenses doit être conservé au moins 15 ans, il est possible d’être co-propriétaire sous réserve d’un agrément préfectoral.

Les dépenses relatives aux monuments historiques peuvent être imputées des revenus du (des) propriétaire(s) sans limite de charges dans le RBG (revenu brut global). Les avantages fiscaux d’un investissement d’un bien classé Monument Historique sont exclus du plafonnement des niches fiscales. Pour rappel, vous ne pouvez pas faire de cumul avec un dispositif Malraux.

La déclaration du dispositif Monument Historique doit se faire sur le formulaire 2044-SPE : Déclaration spéciale des revenus fonciers.

L’optimisation fiscale du déficit foncier peut se faire grâce à des travaux réalisés sur des biens immobiliers détenus en direct. Nous parlons de déficit foncier lorsque le montant des loyers est inférieur aux dépenses liées aux travaux et aux intérêts d’emprunt. Il existe des kits d’investissement en déficit foncier proposés par des courtiers en immobiliers comprenant des biens anciens nécessitant d’importants travaux de réparation et d’entretien destinés à la location. Le(s) loyer(s) perçue(s) initialement seront imputé par les charges liées aux travaux, vous permettant de valoriser un bien que vous venez d’acquérir tout en déduisant les charges de vos revenus, voire de vous permettre de réduire votre revenu net imposable.

Le déficit foncier peut donc gommer tout ou partie des loyers perçus jusqu’au déficit de -10 700€ par an, la fraction du déficit supérieur à cette limite est reportable sur les 10 années suivantes.

L’avantage fiscal est conservé si le bien est loué jusqu’au 31 décembre de la 3ème année jusqu’à laquelle l’imputation a été pratiquée.

La déclaration du dispositif Déficit Foncier doit se faire sur le formulaire 2044 : Déclaration des revenus fonciers.

Le détail de ces déclarations de ces revenus fonciers est à reporter sur le formulaire de déclaration de revenu 2042 dans la catégorie des revenus fonciers.

La réduction d’impôt

Les réductions d’impôts liés à l’investissement financiers

L’investissement dans les nouvelles technologies vous permet de bénéficier d’une réduction d’impôt. Cet investissement doit se faire par l’intermédiaire de fonds commun de placement dans l’innovation (FCPI) sur un compte titres, pour bénéficier de l’avantage fiscale. Ces fonds communs de placement sont majoritairement investis dans les PME d’innovation Européenne. Vous devenez détenteur de parts d’un fonds qui lui-même détient une partie du capital de société innovante. Ces sociétés d’innovation ne sont pas cotées en bourse, ce qui leur permet de vous offrir des perspectives d’investissement beaucoup plus intéressantes et les risques liés aux investissements sont réduits grâce à la diversification du fonds commun de placement.

La réduction d’impôt adossé à la souscription du FCPI est de 18% plafonné à 12.000€ (soit 2.160€ de réduction maximum) pour une personne seule et 24.000€ (soit 4.320€ de réduction maximum) pour un couple fiscal.

La durée de détention des parts doit être d’au moins 5 ans, pour conserver la réduction d’impôt. Cette détention peut être reportable pendant 1 an supplémentaire, renouvelable une fois, pour récupérer la valeur des parts investies. Cette réduction d’impôt entre dans le plafonnement des niches fiscales (le plafond est de 10.000€).

L’investissement dans l’industrie cinématographique et audiovisuelle vous permet de bénéficier d’une réduction d’impôt, c’est le dispositif SOFICA (Société pour le Financement de l’Industrie Cinématographique et Audiovisuelle).Les SOFICA sont des sociétés d’investissement investies dans le cinéma français et européen. Elles acquièrent les droits à recette sur l’exploitation d’œuvres qu’elles financent sur une période donnée. A la fin du dispositif, les droits à recettes sont rachetés par les producteurs des films et/ou des investisseurs et les particuliers ayant souscris au dispositif récupèrent la valorisation de leur investissement.

Les SOFICA ont une échéance de 5,5 à 10 ans, ils doivent être conservé jusqu’à cette date pour conserver la réduction d’impôt.

Le montant de la réduction d’impôt est adossé à l’investissement de ce produit est comprise entre 30% et 48% du montant de la souscription, plafonnée à 25% du revenu net global de l’investisseur ou à 18.000€ par an (soit une réduction d’impôt maximum comprise entre 5.400€ et 8.640€).

Les parts de SOFICA doivent être hébergés dans un compte-titre et le conserver au moins 5 ans pour avoir droit à l’avantage fiscal. Cette réduction d’impôt entre dans le plafonnement des niches fiscales spécifiques (le plafond est de 18.000€).

L’investissement effectué dans les PME régionales permet de bénéficier d’une réduction d’impôt grâce au dispositif FIP (Fonds d’Investissement de Proximité).Vous devenez détenteur de parts d’un fonds qui lui-même détient une partie du capital de PME régionales. Les FIP sont composés d’au moins 70% de titres de PME régionales éligibles de moins de 7 ans.Ces sociétés d’innovation ne sont pas cotées en bourse, ce qui leur permet de vous offrir des perspectives d’investissement beaucoup plus intéressantes et les risques liés aux investissements sont réduits grâce à la diversification du fonds commun de placement.

La durée de détention des parts doit être conservé au moins 5 ans, pour conserver la réduction d’impôt. Cette détention peut être prorogeable 1 an, renouvelable 1 fois, pour récupérer la valeur des parts investies.

Le montant de la réduction d’impôt est adossé à l’investissement des FIP est de 18% plafonnée à 12.000€ (soit 2.160€ de réduction maximum) pour une personne seule et 24.000€ (soit 4.320€ de réduction maximum) pour un couple fiscal. Il existe des FIP Corse et d’Outre-mer offrant une réduction d’impôt à hauteur de 30% (soit une réduction de 3.600€ maximum pour une personne seule et 7.200€ maximum pour un couple fiscal).

Il faut le détenir dans un compte titre et le conserver au moins 5 ans pour conserver l’avantage fiscal. Cette réduction d’impôt entre dans le plafonnement des niches fiscales (le plafond est de 10.000€).

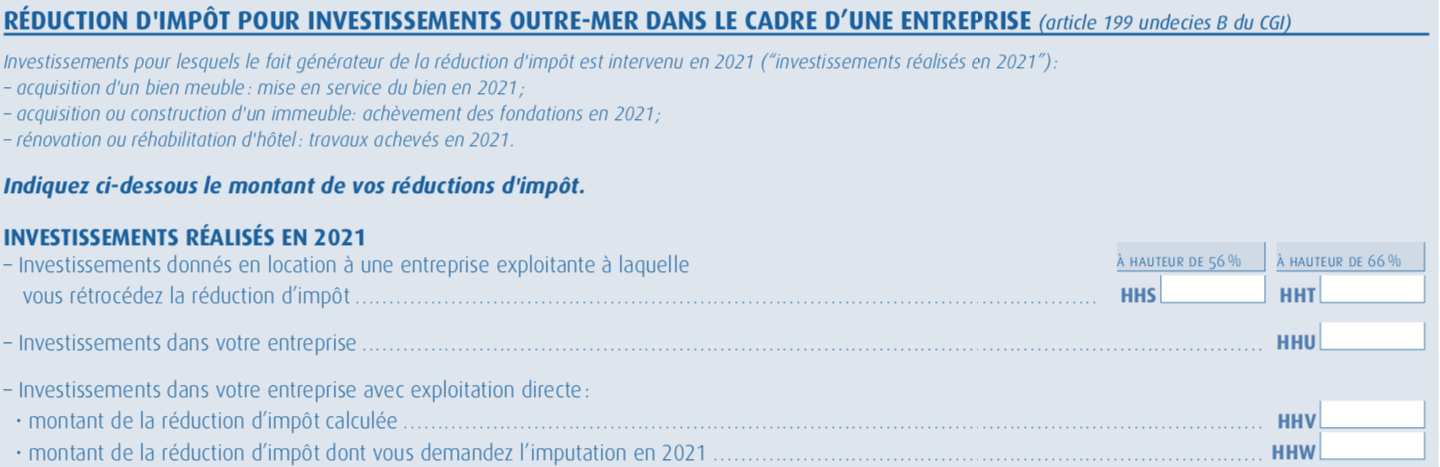

Investir en outre-mer vous permet également de bénéficier d’une réduction d’impôt grâce au dispositif Girardin Industriel Outre-mer. La loi Girardin outre-mer a été mise en place par l’État pour soutenir le développement économique des départements outre-mer. L’objectif est de financer des projets industriels et des logements sociaux aux profits des personnes physiques, les français peuvent y contribuer en financement du matériel et bénéficiera en contrepartie d’une réduction d’impôt.

Le contribuable va apporter des fonds dans une société de portage qui achète des biens industriels et des machines-outils, qui vont être loués à des entreprises minimum 5 ans (durée de la location).La réduction d’impôt est censée se réaliser en N+1, néanmoins, le report y est possible et peut s’étaler jusqu’à 5 ans.

Le dispositif Girardin Industriel est éligible aux personnes payantes au moins 2500€ d’impôts par an. En contrepartie de cet apport réalisé à fonds perdus, le contribuable va bénéficier d’une réduction d’impôts supérieure à son investissement initial avec une majoration entre 10% et 16% (soit une réduction comprise entre 110% et 116%.). Investir en Girardin Industriel vous permet de pouvoir dépasser le plafond annuel global des niches fiscales fixé à 10.000€ de réduction d’impôts par an en métropole.

Il est de 18.000€ dans le cas d’un investissement outre-mer. Les conditions de souscriptions doivent être maintenues pendant 5 ans pour conserver l’avantage fiscal. La réduction peut être remise en cause si les contraintes légales des montages et de gestion des opérations ne sont pas respectées (exemple si le matériel n’a pas été loué pendant 5 ans).

Le dispositif offre généralement la possibilité d’obtenir une garantie financière et fiscale pour vous permettre de sécuriser votre réduction d’impôt.

Les réductions d’impôts liés à l’investissement immobiliers

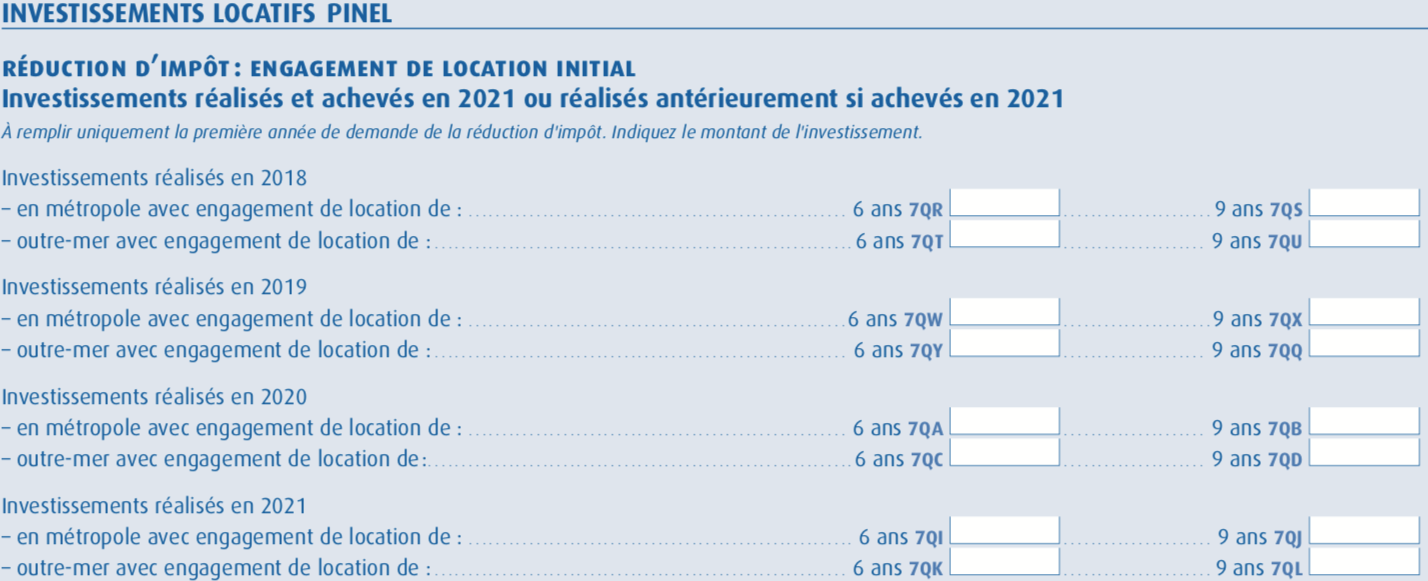

L’investissement dans l’immobilier neuf vous permet de bénéficier d’une réduction d’impôts grâce dispositif Pinel. L’un des principaux enjeux de l’État est de créer des logements pour y héberger les français. Le dispositif Pinel fonctionne uniquement par un investissement en Vente en État Futur d’Achèvement (VEFA, en d’autres termes sur plan), situé en France, loué en location nu et dans le cadre de la résidence principale d’un locataire.

Le propriétaire doit s’engager à louer son bien pour une durée de son choix de 6 ans, 9 ans ou 12 ans. Il peut choisir de s’engager pour une durée de 6 ans puis de proroger à 9 ans puis à 12 ans s’il le souhaite. Si la durée de location n’est pas respectée, la réduction d’impôts pourra être remise en cause. Une évolution des réductions fiscales est à prendre en compte pour les années à venir concernant le dispositif Pinel.

Vous ne pouvez pas acheter plus de 2 appartements en dispositif Pinel et la valeur du bien ne doit pas excéder 5500€/m2. À contrario, la réduction d’impôt se fera au prorata des plafonds indiqués précédemment.

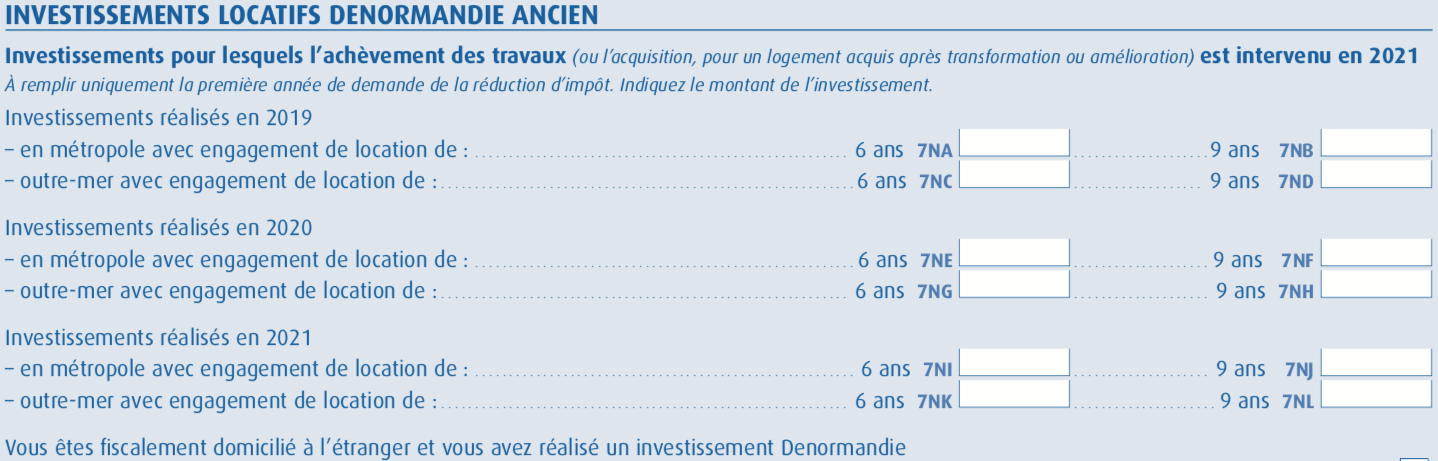

L’investissements dans l’immobilier ancien vous permet de bénéficier d’une réduction d’impôt si vous vous engager à y effectuer des travaux de rénovation grâce au dispositif Denormandie. L’amendement Denormandie est la transposition Pinel aux logements anciens. Pour en bénéficier, il faut acquérir un logement ancien rénové ou à rénover. Ce dispositif est circonscrit à un certain nombre de villes faisant partie du “Plan d’action cœur de ville” et des villes considérées comme peu dynamiques. Les travaux de rénovation doivent représenter 25% du total de l’investissement et le logement doit être loué nu. Les loyers provenant du bien sont à déclarer dans la catégorie des revenus fonciers.

Le propriétaire doit s’engager à louer son bien pour une durée de son choix de 6 ans, 9 ans ou 12 ans. Il peut choisir de s’engager pour une durée de 6 ans puis de proroger à 9 ans puis à 12 ans s’il le souhaite. Si la durée de location n’est pas respectée, la réduction d’impôts pourra être remise en cause.

Vous obtenez une réduction d’impôt de 2% par an sur la valeur du bien jusqu’à la 9ème année, puis 1% par an pour les dispositifs allant jusqu’à 12 ans. Pour optimiser la réduction fiscale, la valeur du bien ne doit pas excéder 300.000€, vous ne pouvez pas acheter plus de 2 appartements en dispositif Denormandie et la valeur du bien ne doit pas excéder 5500€/m2. A contrario, la réduction d’impôt se fera au prorata des plafonds indiqués précédemment.

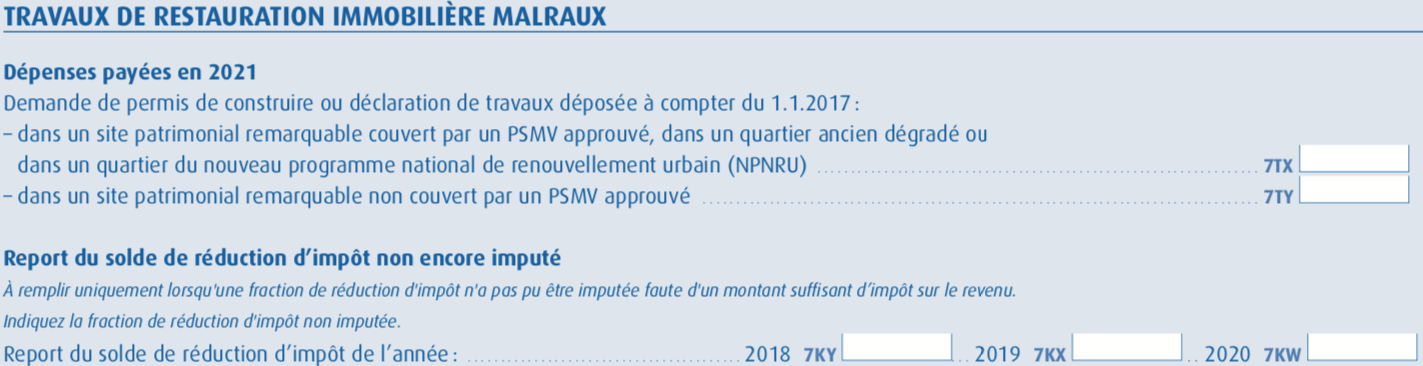

Les pouvoirs publics peuvent décider d’attribuer une réduction d’impôts significative à l’investisseur qui s’engage à effectuer une restauration complète grâce au dispositif Malraux. Les logements doivent être situés dans le périmètre qu’on appelle SPR (site patrimonial remarquable) ou si le site est considéré comme plus important par les pouvoirs publics, il sera défini de PSMV (plan de sauvegarde de mise en valeur). Le bien devra être restauré puis mis en location nu et utilisé comme résidence principale par un locataire. Les loyers provenant du bien sont à déclarer dans la catégorie des revenus fonciers. L’investisseur aura l’obligation de mettre le bien en location nue, pendant 9 ans pour conserver l’avantage fiscal.

Le dispositif de défiscalisation à une durée de 4 ans et est prorogeable 3 ans.Vous obtenez une réduction d’impôt de 22% dans le périmètre SPR (Site Patrimonial Remarquable) et de 30% dans le périmètre PSMV (Plan de Sauvegarde de Mise en Valeur).

La réduction d’impôt à lieu sur le budget total des travaux. Le montant des travaux peut être de 400.000€ maximum et ils peuvent être effectués sur une durée de 4 ans maximum. Bien souvent le foncier représente 35% et les travaux 65%.

Le crédit d’impôt

Les crédits d’impôts peuvent vous être délivré lorsque vos couts sont liés à l’acquisition et aux dépenses d’équipements de la résidence principale, à l’emploi d’une personne à domicile

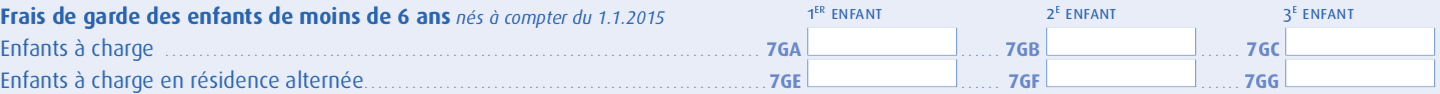

Les frais de garde hors du domicile permet de bénéficier de crédit d’impôts. Les enfants de moins de 6 ans à la charge du particulier gardé par une assistante maternelle agréée ou dans un établissement d’accueil d’enfant de moins de 6 ans, permettent de bénéficier d’un crédit d’impôt de 50% des sommes versées dans la limite des plafonds suivants :

Plafond maximum des frais de garde 2300€ par enfant.

Plafond maximum en cas de garde alterné 1150€ par enfant.

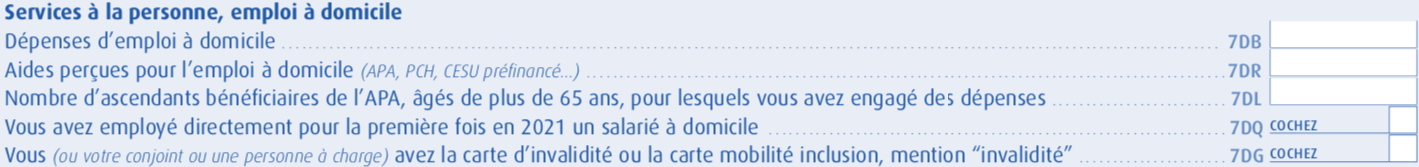

L’emploi à domicile pour des services à la personne vous font bénéficier de crédit d’impôts. Les dépenses pour employer une personne à domicile donnent droit à un crédit d’impôt de 50% du montant dépensé avec un plafond de versement 12 000 euros chaque année et peut être majoré de 1 500 euros pour chacune des situations suivantes (par enfant à charge ; par membre du foyer âgé de plus de 65 ans ; par ascendant de plus de 65 ans.), et ce jusqu'à 15 000 euros maximum.

Ce plafond maximal de versement s’élève à 20 000 €, si une personne présente dans votre foyer est titulaire de la carte d'invalidité d'au moins 80% ou d'une pension d'invalidité du 3ème degré.

Les cotisations syndicales ouvrent droit à un crédit d’impôt pour les salariés n'ayant pas opté pour la déduction de leurs frais réels, ainsi que pour les retraités.Le crédit d’impôt est égal à 66% du total des cotisations versées.

Toutefois, ce montant ne peut excéder 1% du montant des traitements, salaires, avantages en nature ou en argent, pensions, rentes viagères à titre gratuit payés à l’adhérent, diminué des cotisations sociales déductibles.

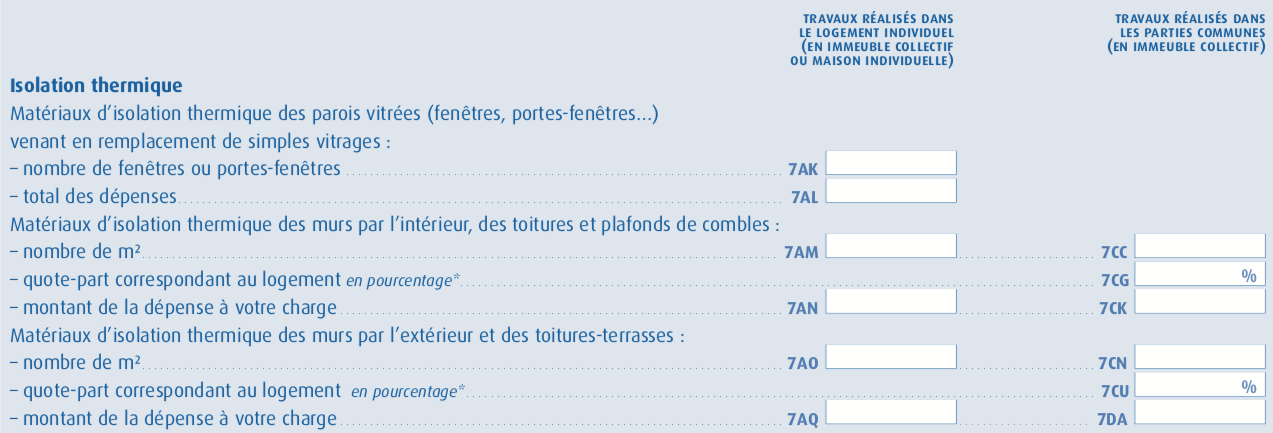

Les dépenses d’équipements de la résidence principale pour la transition énergétique permettent au particulier de bénéficier d’un crédit d’impôt de 75% du montant dépensé avec une limitation de 2 400 € pour une personne seule et 4 800 € pour un couple fiscal, ainsi que d’une majoration de 120 € par enfant et 60 € par garde alternée.

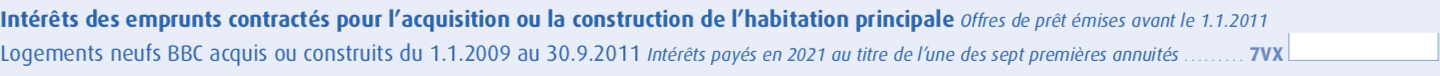

Les intérêts des prêts contractés pour l’acquisition de l’habitation principale permettent de bénéficier d’un crédit d’impôts, pour toutes les acquisitions faites entre le 06/05/2007 et le 01/01/2011, pour toutes 30/09/2021 les livraisons de logement en VEFA.

Le crédit d’impôt perçu est de 20% du montant des intérêts pour les logements anciens, entre 10% et 20% pour les logements neufs non-BBC et entre 20% et 40% pour les logements neufs.

Ces crédits d’impôts sont plafonnés à 3 700 € pour une personne seule et 7 500 € pour un couple fiscal avec une majoration de 500 € par personnes à charge et 250 € pour un enfant en garde alterné. S’il y a au moins une personne handicapée dans votre foyer fiscal les plafonds sont portés à 7 500€ pour une personne seule et 15 000 € pour un couple fiscal.

Les dépenses d’équipements de la résidence principale en faveur de l’aide à la personne (conçu pour l’accessibilité des personnes âgées ou handicapées) ouvrent droits à un crédit d’impôt de 25% du montant des dépenses.

Le montant des dépenses peut s’étendre dans une limite pluriannuelle de 5 ans et est plafonné à 5 000 € pour une personne seule et 10 000 € pour un couple fiscal avec une majoration de 400 € par enfant et de 200 € par enfant en garde alternée.

Conclusion : l’optimisation fiscale

L’optimisation fiscale vous permet d’investir ou de gagner en confort de vie, là où l’État pêche à se développer et incite ses concitoyens à s’y prendre par leurs propres moyens en leurs faisant bénéficier d’une déduction fiscale, d’une réduction fiscale ou d’un crédit d’impôts. Cette optimisation fiscale permet aux français de se constituer un patrimoine en investissant dans des produits financiers et immobiliers.