Guide : Élaborer une stratégie d’investissement solide et rentable !

Nous allons voir tout au long de cet article quelle stratégie mettre en place pour se constituer un patrimoine sain, solide et rentable. L’objectif de cette stratégie est d’inviter les plus motivés à se constituer un patrimoine, pour améliorer leur niveau de vie tout au long de la période d’activité et anticiper la baisse de revenu au jour du départ en retraite. La constitution d’un patrimoine permet également de lutter contre l’inflation grâce à la rentabilité des actifs, et pour certains, d’obtenir des revenus passifs en espérant atteindre un jour la fameuse liberté financière.

Si vous cherchez comment être millionnaire en 6 mois ou comment bâtir un empire immobilier de 57 appartements à tout juste 25 ans, vous n’êtes probablement pas sur la bonne page.

Néanmoins, sur le terme d’une vie, détenir un patrimoine significatif est possible pour chaque personne ayant une bonne stratégie patrimoniale. Selon la substance de votre patrimoine, vous pourrez soit valoriser votre capital investi soit générer des revenus passifs (loyers, dividendes, coupons…). Avoir une stratégie d’investissement vous permettra d’augmenter votre rentabilité et d’optimiser au maximum la répartition de vos actifs. Pour mettre cette stratégie en place, il est nécessaire de bénéficier d’un accompagnement de qualité pour obtenir un conseil personnalisé.

Le conseil personnalisé est un enjeu majeur pour ne pas se laisser dépasser par les émotions et investir intelligemment. Être accompagné par un indépendant, vous permettra d’éclaircir des zones d’ombre juridiques et fiscales pour optimiser la détention et l’imposition de votre patrimoine.

Peu de personnes s’intéressent à mettre en place une stratégie pour se constituer un patrimoine. La majorité se fait accompagner par leur conseiller bancaire qui est directement informé par les flux et montants sur leurs comptes de dépôts et de leurs épargnes disponibles. Dans un contexte où l’état est de moins en moins capable d’assumer le système de retraite par répartition, et où la valeur de l’immobilier atteint des prix significatifs en raison des investisseurs étrangers, il est important de se prendre en main et d’avoir une bonne gestion de son budget pour investir intelligemment.

L’objectif de cette stratégie d’investissement sera de se constituer un patrimoine tout en l’optimisant

Un patrimoine est l’ensemble de l’actif (économies, biens, contrats…) et du passif (dettes) d’une personne.

Lorsque l’on évoque le sujet de la création d’un patrimoine, il y a des personnes motivées qui souhaitent anticiper les évènements futurs correspondant au cycle de vie (acquisition de la résidence principale, éducation des enfants, préparation de la retraite…) mais également des personnes plus réticentes que nous entendons souvent dire :

- “L’investissement n’est réservé qu’aux riches.”

- “Je me constituerais un patrimoine plus tard.”

- “L’argent est fait pour être dépensé, on a qu’une vie.”

- “La constitution d’un patrimoine est un fardeau fiscal et successoral pouvant engendrer des conflits familiaux.”

Néanmoins, la constitution d’un patrimoine est nécessaire pour affronter des coups durs, qui ne sont pas toujours anticipés. Un patrimoine, lorsqu’il est correctement constitué, sert avant tout de matelas. L’image du matelas indique non seulement le fait de pouvoir amortir une chute (exemple : baisses des revenus) mais apporte également la sérénité, pour pouvoir se reposer dessus en cas de besoin.

Économiser et investir de l’argent permet de faire face aux aléas de la vie, concrétiser ses projets et améliorer son niveau de vie. Améliorer son niveau de vie est l’objectif numéro 1 de la constitution d’un patrimoine pour profiter ou apporter de l’aide à ses proches (ex : à ses descendants) dans le meilleur des cas, ou à anticiper un risque futur, entraînant une baisse ou une perte de revenu.

En effet, avant de développer son patrimoine, nous avons tous besoin d’un socle, d’une fondation solide pour évoluer et faire évoluer son patrimoine sereinement. La constitution d’un patrimoine peut paraître longue et fastidieuse, en revanche les étapes doivent être respectées pour ne pas se retrouver dans l’embarras.

Pour se constituer un patrimoine, il est fortement conseillé d’avoir un revenu récurrent, provenant de votre profession ou d’une rente, le plus important n’est pas la somme perçue mais le pourcentage économisé.

Les différents investisseurs

Dans la constitution d’un patrimoine, on retrouve deux types d’investisseurs :

- Les investisseurs “motivés” qui investissent au jour de la réception de leur(s) revenu(s) (au versement de leur salaire, réception des loyers ou des dividendes…). Cette stratégie permet de respecter ses objectifs, ensuite ils vivent avec le montant disponible restant. Cela oblige la personne à tenir sa stratégie et devra par la même occasion subvenir à ses besoins. Le choix du montant investi chaque mois peut se faire par tâtonnement afin d’optimiser le développement de son patrimoine sans se retrouver dans une situation délicate (ex : se retrouver à découvert et devoir payer des agios).

- Les investisseurs “laisser-aller” qui attendent de savoir combien leur reste-t-il sur leurs comptes à la fin du mois pour investir. Ces investisseurs passifs gardent tout de même à l’esprit la nécessité d’investir, ce qui est remarquable car tout le monde ne le fait pas et tout le monde ne peut pas se le permettre. En revanche, il sera plus long pour un investisseur qui investit en fin de mois d’atteindre ses objectifs patrimoniaux.

La dernière catégorie existante, que nous ne retrouvons pas parmi les investisseurs, est constituée de personnes qui ne souhaitent pas se constituer un patrimoine pour des raisons qui leur sont propres ou bien certaines qui, malheureusement n’ont pas la possibilité de se le constituer par manque de moyens.

Si une personne désire se constituer un patrimoine conséquent, elle devra se fixer des objectifs. Pour les atteindre, elle devra faire preuve de rigueur dans la récurrence de ses placements. Une fois le matelas d’épargne de précaution constitué, elle devra faire la différence entre les actifs et les passifs, puis se concentrer sur l’acquisition d’actifs qui se valorisent dans le temps.

L’actif se définit comme un investissement pouvant fructifier dans le temps (actions, immeubles, fonds commun de placement…). Il peut être volatil, mais est acquis dans le but de réaliser une plus-value ou de percevoir des revenus. Un passif est un bien qui perd intrinsèquement de sa valeur lorsque nous l’utilisons (téléphone, tablette, télévision, véhicule), sauf pour les objets de collection.

Par définition un patrimoine se constitue par l’accumulation d’actifs.

Nous allons donc voir ci-dessous comment se constituer un patrimoine solide et rentable par l’intermédiaire de plusieurs étapes :

Définir ses objectifs

Définir ses objectifs revient à structurer la façon dont nous voulons vivre sur le moyen-long terme. Un objectif patrimonial peut être de devenir propriétaire de sa résidence principale, acquérir une résidence locative ou bien une résidence secondaire. Cela peut également passer par l’investissement d’un projet dans lequel on croit ou bien par la volonté de se constituer, de valoriser et/ou de léguer un patrimoine. Ces projets, dont la mise en place peut être longue, doivent être encadrés pour qu’ils puissent se développer dans de bonnes conditions.

Maîtriser son budget

L’une des premières règles serait de ne pas vivre au-dessus de ses moyens. Cette remarque pouvant paraître triviale et de bon sens, malheureusement certains mènent un train de vie supérieur à leurs moyens. Pour s’assurer de ne pas tomber dans ce cercle vicieux, il est important de se fixer son propre budget de frais fixe mensuel.

Ce budget contient essentiellement les abonnements nécessaires tels qu’internet, le téléphone et le transport, le montant approximatif des factures de charges courantes (l’électricité, l’eau et le gaz…) et la mensualité de vos prêts et/ou de vos loyers. Une fois ces frais fixes calculés, ajoutez votre budget alimentaire et plaisir pour connaître votre capacité d’épargne. Vous trouverez tous ces revenus et charges sur votre compte de dépôt, appelé plus familièrement le compte courant.

Épargne de précaution

Le socle (permettant de soutenir l’investissement)

Une fois votre capacité d’épargne connue, il vous faudra constituer un socle, une fondation solide pour pouvoir ensuite investir sur les marchés financiers et immobiliers. Ce socle vous servira en cas de besoin, il vous permettra de faire face à des coups durs (électroménager en panne, dépenses médicales à l’étranger…) ou des coups de cœurs imprévus dans vos dépenses.

Quelle somme de précaution devons-nous détenir avant d’investir ?

Le conseil habituel, donné concernant le montant de cette épargne de précaution est d’avoir au moins 2 mois de salaire pour ensuite constituer votre patrimoine. Il n’est pas nécessaire de détenir plus de 2 mois de salaire, les imprévus liés à des montants supérieurs sont généralement couverts par des assurances de biens (assurance auto, multirisque habitation…) ou de personnes (assurance accident de la vie, assurance emprunteur…).

Où placer son épargne de précaution ?

L’épargne de précaution devra être détenue sur des livrets d’épargnes disponibles. La raison pour laquelle nous conseillons de placer cet argent sur des livrets d’épargne disponible tels que le livret A (plafond : 22 950€) ou le Livret de Développement Durable et Solidaire (plafond : 12 000€) est la disponibilité des fonds. En effet, en cas de besoins vous pouvez effectuer un virement et virer directement le montant disponible sur votre compte de dépôt.

Le fait de dissocier votre compte de dépôt et vos livrets vous permet une meilleure visibilité et vous rémunère à 0,50% permettant de ralentir l’inflation.

Vous avez bien compris que l’objectif principal est de faire face aux imprévus et non pas d’avoir une rentabilité intéressante !

Exemple : Vous gagnez 1900€ et 1500€ avec votre conjoint(e), soit 3400€/mois. La mensualité du prêt de ma résidence principale est de 1190€ et vous vivez correctement avec 1500€ par mois, une fois l’épargne disponible constituée à hauteur de 6 800€, vous pourrez investir 710€ par mois.

Les produits bancaires

Avant de rentrer dans le vif du sujet de l’investissement pur et dur, certains doivent s’interroger sur l’utilité des produits bancaires.

Le Plan Épargne Logement

Le PEL est rémunéré à hauteur de 1% auquel on acquitte la Flat Tax de 30% (12,8% de Prélèvement Forfaitaire Unique (l’impôt sur le revenu) et 17,2% de Prélèvements Sociaux) de la rémunération chaque année, donc une rentabilité nette de 0,70%. L’objectif de ce produit est d’assurer un taux d’emprunt minimum à 1,20% de plus de la rémunération du produit (soit un taux garanti d’emprunt à 2,20%). Le montant possible à emprunter est défini en fonction du montant des intérêts générés par ce produit, le maximum à emprunter étant de 92000€. Le prêt adossé au PEL ne peut être utilisé que pour financer un bien ou des travaux.

Le Compte Épargne Logement

Le CEL est rémunéré à hauteur de 0,25% et est imposé chaque année à la Flat Tax de 30% soit une rémunération nette de 0,175%. Le montant de l’emprunt est défini en fonction des intérêts générés les 18 derniers mois et l’emprunt maximum possible est de 23 000€.

Les comptes à terme

Les comptes à terme sont des contrats passés avec une banque qui utilise votre argent pour se développer. L’avantage principal est que ce placement est sûr et est pris en compte dans le fonds de garantie des dépôts et de résolution à hauteur de 100 000€. Néanmoins la rémunération est au moins égale au Compte Sur Livret (CSL) rémunérant à 0,10% brut imposé annuellement à la Flat Tax, soit une rémunération nette de 0,07%.

Constat sur les produits bancaires

Après la description de ces produits, nous nous rendons compte qu’au vu de leurs rentabilités et des taux d’intérêt d’emprunt qui en sont proposés (pour le PEL et le CEL), ils ne permettent pas de rentrer dans une stratégie patrimoniale à proprement parler. Ils redeviendront peut-être intéressants dans le futur si les conditions économiques actuelles changent.

Ces produits peuvent correspondre aux personnes étant averses au risque, avec un profil investisseur sécuritaire. Néanmoins, les rentabilités faibles des placements empêchent de contrer l’inflation, par définition, le montant de leur pécule perd de leur valeur au fil du temps.

Investir sur les marchés financiers & immobiliers

Avant de commencer dans les caractéristiques de chaque produit, nous allons évoquer un principe mathématique qui fait de plus en plus parler de lui : Les intérêts composés.

Les intérêts composés

Le principe des intérêts composés est de réinvestir directement les revenus perçus de son patrimoine pour acquérir de nouveaux actifs. En d’autres termes, vous investissez dans un actif qui génère un revenu et vous réinvestissez directement le revenu dans le même actif, actif similaire ou d’une autre nature, pour en obtenir davantage.

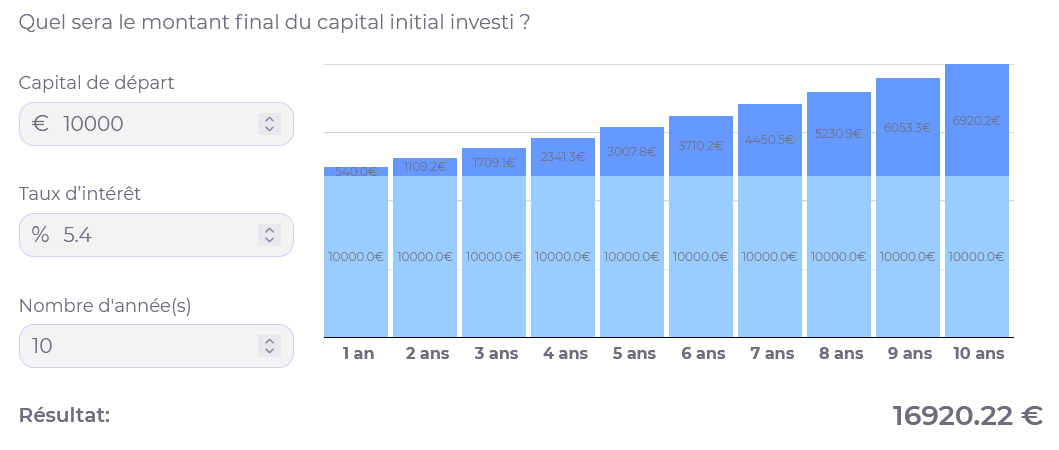

Exemple : en moyenne le rendement des actions françaises est de 5,4% par an ; si vous investissez 10 000€ pendant 10 ans sur des actions françaises, votre plus-value et dividende réinvesti vous généreront 6 920,22€.

Exemple de simulation pour 10000 euros à 5.4% pendant 10 ans, simulateur PrimadvizInvestir sur des actifs de capitalisation vous permet de réinvestir directement les revenus provenant de l’actif financier ou immobilier. Si vous souhaitez investir sur des actifs de distribution et que vous souhaitez les réinvestir par la suite, vous devrez vous acquitter de l’impôt étant généralement de 12,8% et des prélèvements sociaux de 17,2% (soit 30% en tout).

Méthode DCA (Dollar Cost Averaging)

La méthode DCA consiste à investir la même somme sur des actifs financiers ou immobiliers, à une période donnée (chaque mois, trimestre, année…). Cette technique est la plus simple à mettre en place et la plus rentable en investissement. Il n’y a pas besoin de compétences particulières pour programmer un virement vers un actif financier ou immobilier.

Les avantages que comporte cette technique sont :

- Le lissage du prix de revient. Personne n’est capable de prédire le creux ou le pic de la valeur d’un actif pour l’achat ou la vente. Le fait d’investir au fur et à mesure permet de lisser le prix d’acquisition global et de générer plus facilement des plus-values.

- Limiter l’impact émotionnel. Si vous investissez toutes vos économies d’un coup et que la valeur de l’actif baisse de 2%, vous passerez dans une phase de crainte : La valeur de l’actif va-t-elle encore baisser ? J’aurais dû attendre avant d’investir ? Vais-je revoir ma somme investie durement gagnée un jour ? À l’inverse, avec la méthode DCA, la baisse de prix vous motivera d’investir davantage vous permettant d’avoir un prix de revient intéressant. Sachant qu’un actif se valorise dans le temps, vous savez qu’en restant investi vous serez gagnant à terme.

- Investir à son rythme. Cela permet de ne pas stigmatiser les petits épargnants mais de les encourager à pouvoir investir et se constituer un patrimoine solide et rentable à terme.

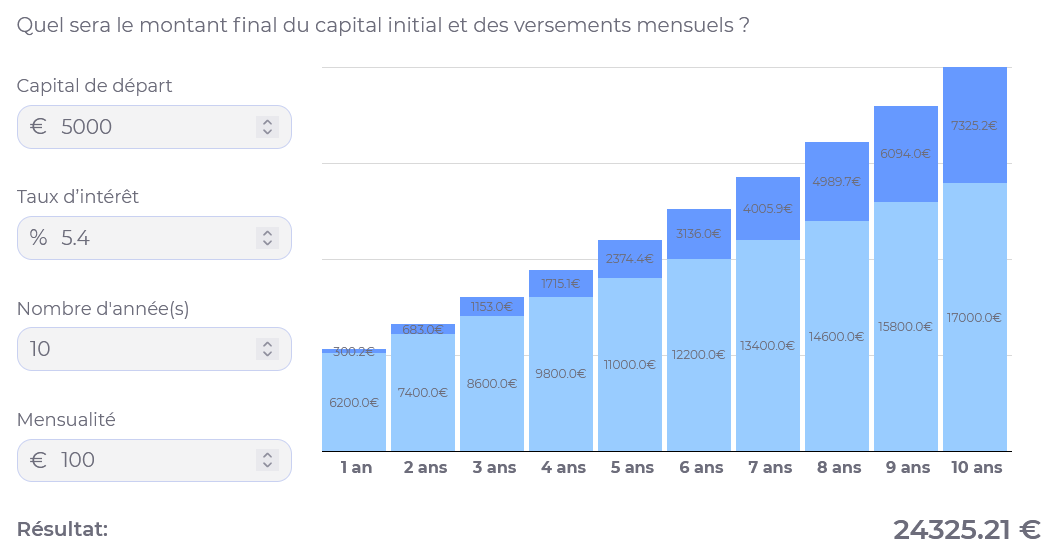

Exemple : en moyenne le rendement des actions françaises est de 5,4% par an ; si vous investissez 5 000€ pendant 10 ans sur des actions françaises et que vous effectuez un versement de 100€ par mois, votre plus-value et dividende réinvesti vous généreront 7 325,21€.

Exemple de simulation pour 10000 euros à 5.4% pendant 10 ans avec mensualité de 100 euros, simulateur Primadviz

La rentabilité attendue d’un actif

Avant toute chose la rentabilité d’un actif est toujours accompagnée de sa part de risque. Lorsqu’un conseiller patrimonial vous conseillera une répartition de vos avoirs, il vous présentera une allocation d’actif qui correspondra à votre profil d’investisseur qu’il établira lors d’un entretien préalable.

Pour entrer dans le détail, la rentabilité attendue d’un actif se calcule grâce au modèle d’évaluation des actifs financiers (MEDAF) et permet de déterminer le taux de rendement attendu d’un actif en fonction de son niveau de risque. Il rend compte du taux de rendement des actions dans les périodes de marché en équilibre. Il s’agit de prévoir combien rapportera un actif sur la durée en fonction de l’offre et de la demande. La formule du MEDAF s’exprime ainsi :

RA = rf + (Rm – rf)βA

RA : Rendement de l’actif

Rf (risk free) : le taux sans risque pratiqué sur le marché, le taux des obligations d’État.

Rm : rendement moyen du marché (ex : 10,2% est le rendement moyen pour les 500 plus grosses capitalisations américaines de ces 100 dernières années).

βA : le Bêta de l’actif (vous pouvez apprendre à le calculer avec notre article sur comment savoir si une action est surévaluée ou sous-évaluée ?).

Le profil investisseur

Définir le profil investisseur est obligatoire pour le conseiller patrimonial (directive européenne MIF2) afin qu’il puisse vous proposer une allocation d’actifs en adéquation avec vos attentes. Le questionnaire investisseur financier permet donc d’évaluer :

- La situation financière actuelle

- Les objectifs et horizons de placements

- La connaissance et l’expérience

- La tolérance au risque

Grâce à ces informations le conseiller patrimonial déterminera un profil parmi les 6 existants : sécurisé (pas d’investissement) ; prudent (volatilité max de 0,49%) ; modéré (volatilité max de 4,99%) ; équilibré (volatilité max de 9,99%) ; dynamique (volatilité max de 14,99%) ; offensif (volatilité max de supérieur à 15%).

La volatilité indique, en moyenne sur un an, comment peut fluctuer un actif aussi bien à la hausse qu’à la baisse. Il est utilisé comme point de référence par rapport à votre tolérance au risque. Ces profils permettent au conseiller patrimonial de vous proposer une allocation d’actifs diversifiée pour optimiser la rentabilité de votre investissement.

Pour connaître votre profil investisseur et commencer à mettre en place votre stratégie d’investissement, prenez contact avec un conseiller patrimonial indépendant sur Primadviz.

Les supports d’investissement

Il existe un large éventail de supports d’investissement vous permettant d’investir à votre convenance. Vous pouvez faire le choix d’investir selon, le secteur industriel, géographique ou de la nature des titres qui composent le fonds. Si vous ne savez pas par où commencer, vous pouvez toujours consulter un professionnel pour faire une simulation.

Pour plus de détails concernant les produits, n’hésitez pas à cliquer dessus.

Les différents supports pour investir sur les marchés financiers

OPCVM : Un Organisme de Placement Collectif en Valeurs Mobilières est un fonds dans lequel les sommes investies sont placées sur des titres financiers et gérées par des professionnels de la finance, appelés gérants d’actifs. Lorsque vous investissez dans des OPCVM, vous allez détenir des parts de fonds. Vous pourrez les acheter et les vendre, en fonction de la valeur liquidative des fonds. La sélection d’OPCVM peut se faire par secteur géographique, industriel, politique de gestion ou par différents thèmes. Il existe des fonds de croissance, d’investissement socialement responsable, de matières premières, nationaux, internationaux, de pays émergeants... Les dividendes provenant des actifs détenus peuvent vous être distribués ou capitalisés. Les risques peuvent varier d’une échelle de 1 à 7 en fonction du profil des investisseurs.

ETF : Un Exchange Traded Fund, également appelé Tracker ou fonds indiciel est un fonds qui y réplique un indice. Cela peut être un indice national comme le CAC40 ou le DAX30, le cours d’une matière première, un secteur géographique, une thématique… Les dividendes de l’ETF peuvent être capitalisés ou distribués.

FPCI : Un Fonds Professionnels de Capital Investissement (ou private equity), ce sont des cabinets spécialisés qui perçoivent les sommes investies des particuliers et prennent des participations dans des entreprises non cotées. Les sommes investies entrent au capital d’entreprise non coté et les gérants des cabinets vont intervenir dans la prise de décisions dans la gestion de l’entreprise. L’objectif étant de la faire valoriser au maximum, puis de revendre leurs parts dans une durée de 5 à 10 ans maximum. La prise de participation se fait dans des entreprises non cotées et en voie de développement, cet investissement est donc plus risqué que sur des entreprises cotées mais également plus rémunérateur. Le ticket d’entrée est généralement élevé, aux alentours de 100 000€.

FPCR : Fonds Commun de Placement à Risques, sont des fonds qui prennent des parts dans des sociétés non cotées pour au moins 50% de la composition du fonds. Ils investissent le reste généralement dans des sociétés à petite et moyenne capitalisation. Comme son nom l’indique c’est un fonds risqué mais ils offrent généralement, des performances significatives.

Produits structurés : Un produit structuré est un instrument financier où les sommes investies sont bloquées pour une durée déterminée (possibilité de le retirer sous peine de pénalités). Les produits structurés sont très différents les uns des autres en termes de risques et de rentabilité. Le fonds suit un indice et se débloque à la date convenue du contrat. Vous pouvez être remboursé par anticipation si le sous-jacent effectue la performance attendue avant l’échéance du produit. Alors, vous recevrez les sommes qui ont été investies moyennant une rémunération sur toute la durée de conservation de votre investissement. La rentabilité annuelle peut aller de 3% à 12,5% par an, voir plus pour certains contrats.

Fonds Euros : Un Fonds Euros ne peut être détenu que par l’intermédiaire d’un produit assurantiel. Sa composition diffère selon les compagnies d’assurances. Néanmoins, pour que le fonds conserve sa particularité d’être garantie, il doit être majoritairement investi en emprunt d’état. Sa rentabilité se trouve généralement entre 0,75% et 1,5%.

Les différents supports pour investir sur les marchés financiers

OPCI : Les Organismes de Placements Collectifs Immobiliers sont des fonds gérés par des professionnels qui investissent entre 60% et 90% en immobilier et les pourcentages restants sont investis en actions. Les poches immobilières, peuvent contenir des immeubles physiques et de la pierre-papier (immeuble détenu au travers de société). Il n’y a pas de frais d’enregistrement sur les parts achetées. Les loyers et dividendes peuvent vous être distribués ou capitalisés.

SCPI : Les Sociétés Civiles de Placements Immobiliers fonds d’investissements collectifs ayant pour objet l’acquisition, la construction et la gestion d’un patrimoine immobilier locatif grâce à l’émission de parts publiques. Lorsque vous investissez dans des SCPI, vous êtes détenteur de parts, vous n’avez pas de contraintes de gestion et vous recevez un revenu récurrent (loyers). Il y existe des SCPI de distribution, de capitalisation et de défiscalisation.

Groupement foncier : Les parts de Groupement foncier sont accessibles par l’intermédiaire de société civile soumise à l’impôt sur le revenu. Lorsque vous achetez des parts de ces sociétés, vous devenez associés. Vous pouvez choisir de devenir propriétaire de forêts, de terrains viticoles ou agricoles par l’intermédiaire de société civile où un gérant achète des terrains et génère des revenus aux investisseurs grâce à la vente de bois et des fruits et légumes, à la location des parcelles forestières, viticoles et agricoles ainsi qu’à la location de la chasse.

Comment détenir ces actifs ?

La façon de détenir ces actifs est très importante et doit être en accord avec votre stratégie. Il existe des enveloppes fiscales qui permettent de détenir des actifs que vous pourrez ensuite arbitrer sur d’autres supports (exemple pour encaisser une plus-value) sans avoir à payer d’impôt.

Si vous achetez des actifs tels que des actions ou des parts d’OPCVM sur un compte titres ordinaire (CTO), que vous réalisez des plus-values latentes et décidez de les vendre, vous serez imposé à la Flat Tax (12,8% de PFU et 17,2% de PS, soit 30%) sur la plus-value réalisée.

Concernant les actifs immobiliers tels que les SCPI ou les OPCI, la détention devra se faire en direct (CTO) pour percevoir les loyers et les plus-values. Néanmoins, ils seront imposés lors de leurs perceptions. Les loyers seront imposés avec une décote (microfoncier ou charge réelle) en fonction du montant du revenu foncier généré puis imposé selon la tranche marginale d’imposition. Les plus-values immobilières seront imposées telles qu’indiquées sur le tableau ci-dessous

Fiscalité en cas de rachat

Les seuls titres que vous devez détenir en direct sur un CTO pour être exonéré du Prélèvement Forfaitaire unique (12,8%) sont les FPCI, néanmoins vous devrez vous acquitter des prélèvements sociaux de 17,2%.

Dans une stratégie d’investissement pour optimiser son patrimoine, la détention d’actifs doit se faire majoritairement par des enveloppes fiscales. À savoir que ces enveloppes fiscales en question offrent des avantages fiscaux lors de leurs détentions. Mais alors, quelles sont les enveloppes fiscales où détenir ses actifs pour ne pas être imposé à chaque vente d’actifs réalisés.

Assurance vie : contrairement aux apparences, l’assurance vie est un produit d’épargne par capitalisation et non pas une assurance à fonds perdu qui vous indemnise lorsque vous avez un accident. Il existe deux types de supports sont disponibles, le fonds en Euros et les fonds en Unités de Compte (Actions en direct, OPCVM, SCPI, OPCI, SIIC). Tant que les investissements ne sortent pas de l’assurance vie, vous ne payez aucun impôt. Pour encaisser vos plus-values il suffit d’arbitrer un actif contenant une plus-value suffisamment intéressante.

Fiscalité en cas de retrait

Plan d’Épargne Action (PEA) : l’investissement à l’intérieur d’un PEA se fait uniquement par l’intermédiaire d’action. Le PEA est un produit avec 2 compartiments : un compte espèce et un compte-titres. Les dividendes et les plus-values réalisés sont versés sur le compte espèce sans impôt (12,8% ou IR) ni prélèvements sociaux (17,2%), puis ils peuvent être réinvestis sur le compte titres ou bien être sortis du PEA après 5 ans. Les plus-values et les dividendes ne sont pas imposés tant qu’ils ne sortent pas du PEA.

Fiscalité en cas de retrait

PEA-PME : L’investissement à l’intérieur d’un PEA-PME se fait uniquement par l’intermédiaire d’action. L’action est la part du capital d’une société qui donne la possibilité d’obtenir une rémunération (le dividende), ainsi qu’un droit de vote sur les décisions futures de l’entreprise et son prix varie entre l’offre et la demande. Vous pouvez investir par l’intermédiaire d’OPC (organisme de placement collectif) qui sont des fonds gérés par des professionnels dans différents secteurs géographiques et sur différentes thématiques.

Tableau d’abattement pour pea pme

Que faire une fois la stratégie d’investissement mis en place ?

Une fois votre conseiller en gestion de patrimoine trouvé et votre stratégie d’investissement mis en place, vous devrez commencer par vous habituer à gérer votre budget et à regarder l’évolution de vos placements. Lorsque vous aurez pris du recul, vous pourrez tenter de nouvelles expériences patrimoniales. Certains ont un penchant pour l’immobilier et s’orientent vers l’acquisition de biens physiques pour percevoir des loyers et espérer que l’appartement se valorise. D’autres préfèrent acquérir des participations de belles entreprises par la détention d’actifs cotés et non cotés, privilégiant la capitalisation.

Nota Bene : Certaines personnes ont peur de franchir le pas à cause des événements surmédiatisés pointant du doigt les marchés financiers et immobiliers. Néanmoins, il est bon de garder à l’esprit, qu’avec une bonne diversification et des versements programmés dans une échéance de 10 ans vous serez gagnant à 99,9% grâce aux principes des intérêts composés et au risque lissé.